みなさん!こんにちは!こんばんは!トライオートETFで年利50%以上の設定で年間100万円以上利益確定した「みみかき@mimikaki256」です!

まず、2022年1月25日にトライオートETFで自動売買していたTQQQを全て損切しました!

https://twitter.com/mimikaki256/status/1485989307777433609

今回は狼狽売りでもなく、自分なりに考えて今後を見据えた損切なので、気持ち的にはスッキリしていて、落ち込むこともありません。

さて、今回はそんな損切した理由と今後の投資戦略についてお話したいと思います。

損切に迷っている方の参考になれば幸いです。

※あくまでも個人的な意見のため、参考程度に…投資は自己責任でお願いします。

損切の理由

2022年はインフレ率、FRBと金利に注目しています。

まず損切の理由ですが

インフレが収まらず、想定以上の利上げを警戒

年初からインフレ率、FRBのタカ派姿勢、金利が一気に悪い方向へ傾き株価が大暴落していますね。

私自身もレバレッジ型銘柄(TQQQやレバナス)を保有しているため、影響をモロに受けてしまいかなりダメージを負ってしまいました。

短期的な下落はFOMCの通過などで一旦底を付けるかもしれませんが、下落の本番はこれからかもしれません。

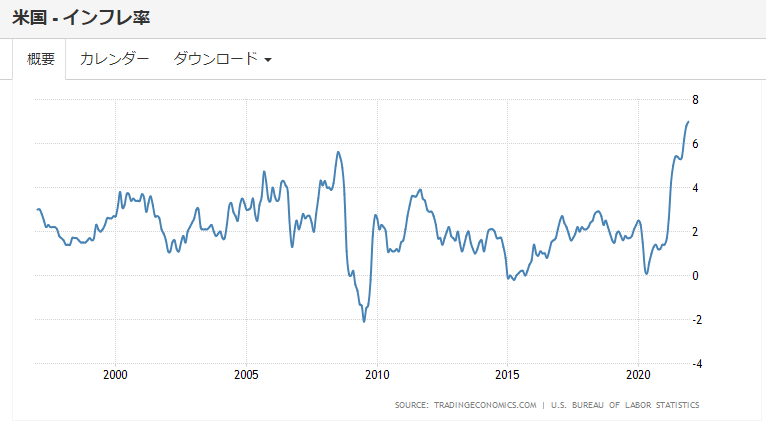

今一番の問題はインフレ率です。

2022年1月のインフレ率は7%台と過去25年の推移を見ても飛び抜けています。

FRBはインフレ率を抑えるために利上げを実施しますが、株価に織り込まれている年4回の利上げや想金融引き締めを超える可能性をリスクとして見ておく必要があると考えています。

つまり、利上げでもインフレ率が抑えられない可能性(インフレの高止まり)があると株価がさらに下がる可能性をリスクとして考えました。

この飛び抜けたインフレを果たして簡単に抑え込むことは出来るのでしょうか?

FRBも対応の遅さは多少バタついているようにも感じています。

ちょっと怪しいですよね…

私の場合、TQQQをトライオートETFで自動売買していますが、高値を追い続けた結果、コロナバブルで上昇したポジションを多く保有しており、今後の利上げや金融引き締めが始まることを考えれば、市場に流れるお金は減るわけですから、株価が戻るにはかなり時間を要すると考えています。

金融緩和により短期間で上昇してきた株価は同じ期間で元に戻ることはよっぽどのことがない限り考えにくいということです。

少なくとも1年では元に戻らないのではないかと思います。

また、TQQQはレバレッジ銘柄の性質上、レンジ相場や下落時には逆の複利効果により一層落ちていきますし、元の価格に戻るにもレバレッジなしより時間が掛かります。

2022年は利上げがあるため、いったん上昇することはあっても長続きはせず、レンジまたは下落する公算が大きいと判断しています。

先ほども言いましたが、もしインフレ率が高止まりしてしまう可能性を考えれば、さらに金融引き締めに入るためより株価にとっては難しい1年になるのではないでしょうか。

そのため、トライオートETF(TQQQ)は目処が立たないため、更にキズを深くしないために一旦すべて損切を決断しました。

損切直後にいったん底打ちするかもしれませんが、これは目先の損切ではなく、今後のための損切と判断したわけです。

という声も聞こえてきそうですが…

私の場合、高値圏でのポジションを多く抱えているため、中途半端に部分損切しても残ったポジションは助かる見込みが考えにくく、含み損を拡大する可能性の方が大きいと思い、すべて切った方が良いと判断しています。

また、追加入金しても「焼け石に水」という言葉がある通り、そのまま吸収されてしまいそうな気がしています。

仮に株価下落を懸念してFRBが何か対策をしたり、インフレ率が予想以上に下がって利上げが想定内となり、株価が上昇して助かったとしても、先が見通せないものに対して期待するのはギャンブルと同じです。

逆に下がった時の損失の方が大きくて取り返しのつかない事態になる場合もあります。

もし、株価上昇のきっかけが生まれれば、損切して残った資金でまたエントリーすれば良いわけですから、私の中で今回の損切は間違った選択とは思っていません。

短期金利と長期金利の差にも注目

金利を大きく分けると「短期金利」と「長期金利」に分けられます。

本来、短期金利と長期金利は期間が長くなればなるほど、金利が高くなる傾向が一般的な形(順イールドカーブ)ですが、短期金利と長期金利の差が逆転したとき、すなわち短期金利が高い状態「逆イールドカーブ」となった場合には、過去の歴史から、何らかの暴落が起きているようです。

こちらの動画が参考になりました。

今回、FRBによる政策金利の利上げでは短期金利が影響し、市場に影響する長期金利が果たして連動して上昇するのかどうかに注目してみていく必要がありそうです。

ちなみに短期金利は2年債、長期金利は10年債がよく見られているようてす。

ここまでをまとめると…

- 今後インフレ率とFRBの動向、金利に注目する。

- インフレ率が過去25年間で最大を記録。

- インフレ率を抑えられるかどうかが株式市場上昇のカギ。

- 抑えられなければさらに利上げ加速で株価下落。

- インフレ率を抑えられても利上げするので、2021年のような株価上昇は考えにくい。

- 短期金利と長期金利の差にも注目する。

2022年の投資戦略

正直まだ考え中です^^;

ただ、候補としてはいくつか上がっています。

- トライオートETFでTQQQを下落時に買う!(短期で利益を狙う)

- トライオートETFでTQQQを自動売買を再開!(ただし、上値は追いかけない)

- トライオートETFでインフレに強いセクターで自動売買!

- インデックス積立を増額!

などなと…

ちなみに今回の損切を2022年で取り返そうとは思っていません。

取り返すぞ!って思うとハイリスク銘柄に全額突っ込んでしまいそうなのでそこは諦めて、将来の種まきをしようと思います。

これらの戦略を考えるうえでこちらの動画を参考にしました。

2022年以降は金利上昇と株価上昇を伴う「業績相場」になるだろうとのことで、2015年以降の同じような利上げした時期を例にして解説しています。

2015年半ばから利上げ局面に入り、利上げ段階での株価はレンジ相場となり、2016年~2019年まで段階的に利上げするも株価も同時に上昇していく「業務連動」相場になりました。

利上げ後の金利がFOMC想定金利に到達したときに株価は再度レンジとなり、その後の金利上昇すれば株価は下落し、金利が下がれば株価は上昇のようです。

2019年頃に幸いなことに金利が下がったおかげで株価は上昇したようです。

2022年以降に当てはめると…

- 2022年~2023年は、業績相場で上昇?

- 2024年以降は、金利次第で株価が動く

となります。

つまり、今回の下落は「絶好の買い場」とも捉えることができます。

2024年以降はどうなるかわかりませんが、長期の高インフレが続くとは歴史を見ても考えにくいので今回のような下落やこれからのレンジ相場を絶好の買い場と見て、淡々とインデックスに積立するのが健全かも知れません。

また、個別やレバレッジ銘柄に投資する場合は、底打ちを確認してから買い出動すれば良いので、買いタイミングだけは慎重しようと思います。

個人的には、FOMCやインフレ率発表などの重要イベント後に判断しようかと思っています。

また、2024年以降は、短期・長期金利を確認して一旦売却などの判断をした方が良いかもしれません。

考え方が安易かな?

まとめ

TQQQを損切をした理由を解説しました。

一言でまとめると…

インフレや金利、FRBに逆らった投資をしてはいけない!

つまり、この3つに耐性が無い投資は避けた方が良いと言うことですかね。

これから、この3つには十分注意を払って投資をしていきます。

以上、TQQQ損切!その理由と今後の米国株投資戦略【トライオートETF】でした!

よければTwitterやっているのでフォローお願いします!